Q2 2019

Kamux julkaisi vakuuttavan Q2 tuloksen. Heikosta markkinasta huolimatta liikevaihto kasvoi reilusti ja tulosta tehtiin mukavasti. Markkinaosuutta on siis pystytty kasvattamaan kannattavasti vaikeassakin tilanteessa.

Erityisesti omat odotukseni ylittyivät vertailukelpoisten liikkeiden myynnin kasvun suhteen. Kasvu ei siis perustunut pelkästään uusien myymälöiden avaamiseen, toisin kuin Q1 aikana.

Lue koko Q2-raportti täältä:

Click to access Kamux-Oyj_Puolivuosikatsaus_Q2_2019_FINAL.pdf

Ennusteet ja arvostus

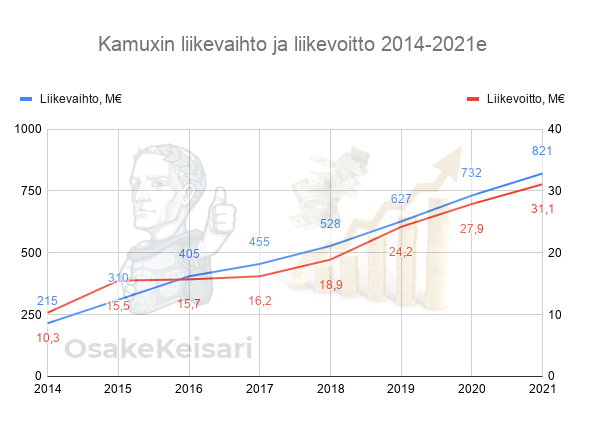

Kamuxin liikevaihto on ollut jatkuvasti hyvässä kasvussa, mutta liikevoiton kasvu oli vaisua 2016-2017. Nyt 2018 ja 2019 H1 perusteella on havaittavissa myös selkeä kannattavuuden parantuminen.

Sen sijaan osakekurssin lasku alkoi pian listautumisen jälkeen noin kaksi vuotta sitten, eikä hyvä tulos riittänyt muuttamaan kurssin suuntaa.

Yhtiön markkina-arvo on noin 200M€ liikevaihdon ollessa tämän vuoden ennusteilla yli 600M€.

Inderesin ennusteilla yhtiölle saadaan seuraavanlaiset arvostuskertoimet:

Liikevaihdon sekä tuloksen kasvaessa vuosittain 15-20% pidän arvostusta hyvin maltillisena. Luultavasti jollakin toisella toimialalla Kamuxin tapaan kannattavasti kasvavaa yhtiötä arvostettaisiin selkeästi korkeammalle.

Omistajat

Kamuxin sisäpiiristä useat henkilöt ovat tänä vuonna ostaneet yhtiön osaketta. Myyntejä ei ole yhtään. (Lähde: Inderes)

Suurimmat omistajat ovat:

- Pääomasijoittaja Intera Partners (29%)

- Kamuxin perustaja/toimitusjohtaja Juha Kalliokoski (15%)

- Keskinäinen Työeläkevakuutusyhtiö Elo (8%)

100 suurinta omistajaa löytyy täältä:

Kamux on kasvattanut suosiotaan yksityissijoittajien keskuudessa. Tässä suomalaisten omistajien määrän kehitys vuoden ajalta.

2019/03 jyrkkä nousupiikki on luultavasti seurausta siitä, kun Inderes lisäsi reilulla painolla Kamuxia erinomaisesti tuottaneeseen mallisalkkuunsa.

Seuraavaksi osakekannan jakautuminen kotitalouksien sekä rahoitus- ja vakuutuslaitosten kesken.

Tästä huomaamme, että sama trendi on jatkunut jo vuoden ajan – rahastot myyvät ja yksityissijoittajat ostavat. Samaan aikaan ulkomaalaisomistus laskenut 15,85% -> 13,22%. Myyntejä on tullut siis reilusti myös kotimaisista rahastoista.

Uskon autoalan yleisesti heikon tilanteen vaikuttavan institutionaalisten sijoittajien myyntihaluihin enemmän kuin yhtiökohtaisten syiden. Tässä saattaa nyt olla etu yhtiötä paremmin tuntevilla suomalaisilla yksityissijoittajilla.

Kilpailijat

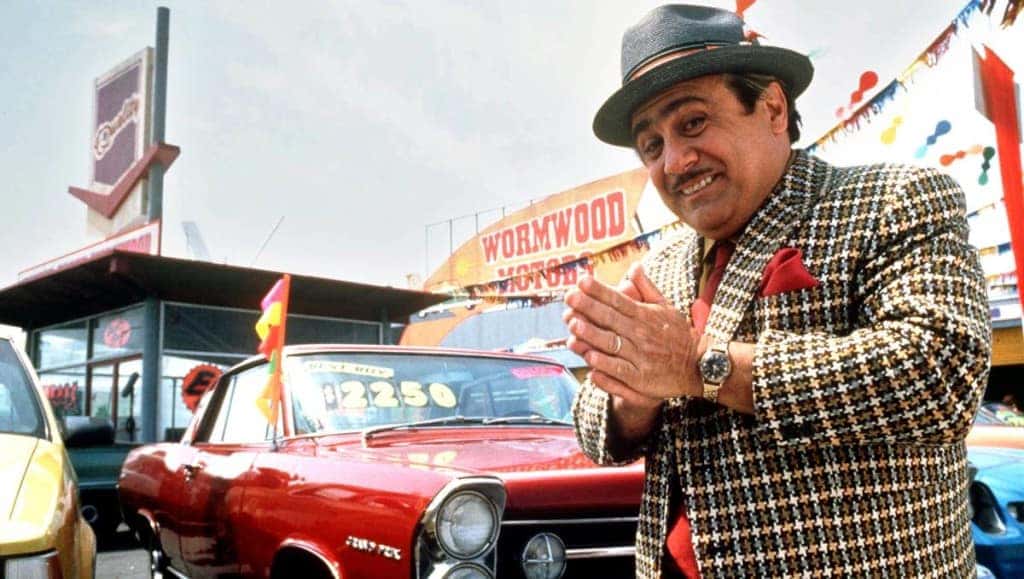

Kamuxin kilpailijat tarjoavat pääosin käytettyjen autojen kaupan lisäksi myös uusien autojen kauppaa sekä huoltopalveluja. Jos huomioidaan muilta toimijoilta ainoastaan käytetyistä autoista tuleva liikevaihto, niin Kamux lienee alan suurin toimija Suomessa.

Kilpailijoista täysin samalla konseptilla itsenäisenä toimii tietääkseni vain Saka. Pelkästään käytettyjä autoja myyvä Vaihtoplus on Vehon omistama brändi (sisältyy taulukossa Vehon liikevaihtoon), ja Auto-Bil on Länsiauton omistama ketju (erikseen taulukossa). Näillä on etunaan valmiit hankintakanavat käytetyille autoille.

Taulukon tiedot on kerätty eri lähteistä, ja ne ovat vain suuntaa-antavia. Liikevaihdot ovat pääosin vuodelta 2018, mutta osalla 2017, jos ei uudempaa tietoa ollut saatavilla. Toimipisteiden määrä on arvio vuoden 2018 lopussa toiminnassa olleista liikkeistä.

Mielestäni Kamuxin heikkous on se, että liiketoimintamalli on suhteellisen helppo kopioida.

Varoittavana esimerkkinä tästä on Saka, eli Suomen Autokauppa. Ketju on noussut muutamassa vuodessa tyhjästä vakavasti otettavaksi haastajaksi. 2015 perustettu Saka arvioi vuoden 2019 liikevaihdon olevan 250M€. (Kamux 2019e 630M€). Kasvua tulisi näin ollen edellisvuodesta yli 50%.

Lue lisää Sakasta täältä:

https://www.hs.fi/talous/art-2000006184952.html

Myös Länsiauton omistama Auto-Bil on uhonnut haastavansa Kamuxin. Näytöt ovat toistaiseksi vähäisiä. Liikkeitä on avattu vasta neljä.

Lue lisää Auto-Bilistä:

Yhteenveto

Kamuxin kohdalla on tällä hetkellä erittäin mielenkiintoinen tilanne. Liiketoiminta kehittyy haluttuun suuntaan, mutta osakekurssi laahaa. Tämä avaa houkuttelevan ostopaikan hyvällä riski/tuottosuhteella.

Uusien autojen kauppa vetää huonosti tällä hetkellä lähinnä poliittisista syistä. Ostajilla on huomattavaa epävarmuutta siitä, millä käyttövoimalla auto kannattaisi valita tulevaisuutta ajatellen. Kielletäänkö polttomoottorit, tai tuleeko sähköauton ostoon lisää tukea valtiolta? Poistuuko autovero?

Tämänkaltaiset kysymykset laittavat monen potentiaalisen ostajan suunnitelmat uuden auton ostamisesta jäihin. Osa päättää hankkia sen sijaan vähän tuoreemman käytetyn auton.

Kun uusia autoja ei osteta, niin mistä saadaan uudehkoja käytettyjä autoja markkinoille? Tässä onkin Kamuxin ehdoton vahvuus. Kun saman ketjun myymälöitä on myös Saksassa ja Ruotsissa, niin asiakas voi valita myös ulkomailta haluamansa auton suoraan suomalaisen ketjun liikkeestä. Helpoimmillaan kauppa hoituu netin kautta, ja auto toimitetaan asiakkaalle kotiin jopa viikon sisällä.

Kamuxin toimintamalli on parhaillaan osoittamassa toimivuutensa myös nykyisessä monille muille autokauppiaille heikossa markkinatilanteessa.

Itse olen Kamuxissa vahvasti ostolaidalla.

Linkkejä

Aikaisempi kirjoitukseni Kamuxista:

https://osakekeisari.wordpress.com/2019/05/02/kamux/

Kamuxin toimitusjohtajan yritysesittely (29.08.2019):

https://www.inderes.fi/fi/videot/kamux-sijoituskohteena-nasdaq-helsingin-avoimet-ovet-ilta-2982019

Inderesin analyytikon kommentit Q2/2019:

Inderesin Kamux roast:

Tämä kirjoitus ei ole sijoitussuositus.