Loudspring on ollut viime päivinä kuuma puheenaihe. Yhtiö julkaisi H1-tuloksensa perjantaina. Suomen Kuvalehti kirjoitti juuri tätä edeltävänä torstai-iltana hyvinkin kriittiseen sävyyn Nocartista, joka kuuluu Loudspringin tärkeimpiin osakkuusyhtiöihin.

Perjantaina Loudspringin kurssi päätyi huimaan 21,6% laskuun. Vuoden alusta laskua on tullut jo yli 70%, ja viime vuoden korkeimmasta noteerauksesta peräti 80%.

Kurssi alkaakin olla jo lähes 2014 kesäkuun 0,65€ listautumishinnan tasolla.

Kuinka tähän oikein on päädytty? Paljon on tapahtunut yhtiön neljän vuoden pörssihistorian aikana, mutta osakkuusyhtiöiden kehitys on ollut todella vaisua listautumisen aikoihin annettuihin hurjiin tavoitteisiin nähden.

Viimeisen vuoden aikana sijoittajien luottamus on ollut erityisen kovilla useiden negatiivisten yllätysten ja Loudspringin heikon tiedottamisen takia.

Mikä aiheutti 2017 huiman kurssinousun?

Viime vuoden alussa kurssia nostatti uutisointi Nocartin hyvästä menestyksestä ja tulevasta valtavasta 200M$ projektista. Nocart kasvatti liikevaihtoaan hurjasti, teki tulosta isolla prosentilla, ja maksoi osinkoa Loudspringille.

Nocartin toimitusjohtaja Vesa Korhonen kehui neuvotteluvaiheessa olevan yli miljardin edestä projekteja, ja arvioi vuosittaisen markkinapotentiaalin Afrikassa olevan 300M€. Tulevista uusista sopimuksista vihjailtiin.

Loudspringin osakkuusyhtiö Enersize listattiin Tukholman pörssiin onnistuneesti. Yhtiö kertoi tavoittelevansa kymmeniä uusia voitonjakosopimuksia vuosittain, ja jopa kymmenien miljoonien liikevaihtoa lähivuosina. Loudspring myi osuuden Enersizestä jopa 1000% voitolla. Myös Nuukan ja Swapin listautumissuunnitelmista kerrottiin.

Loudspringin listautumisen järjestänyt FIM julkaisi yhtiöanalyysin, jonka mukaan useat Loudspringin osakkuusyhtiöt olivat potentiaalisia jättimenestyksiä. FIM:in valuaation mukaan osakkeen arvo oli yli 3€. Myös raportin laatimiseen osallistunut FIM:in pääanalyytikko oli itse sijoittanut Loudspringiin.

Satojen prosenttien kurssinousun jälkeen Loudspringin johto kevensi omistuksiaan, ja osakeanteja saatiin järjestettyä kovalla valuaatiolla Loudspringin tappiollisen toiminnan rahoittamiseksi. Yhtiössä siis hyödyttiin selkeästi kovasta kurssinoususta.

Miksi kurssi on laskenut 80% vuodessa?

Vuoden 2017 lopulla Loudspring kertoi osakkuusyhtiöiden omistusten lisäämisestä, muutamista uusista sopimuksista, strategian muutoksesta, ja nimenvaihdoksesta Cleantech Investistä Loudspringiksi. Loudspringille suuria tappioita tuonut Savosolar myytiin kokonaan. Myös pienempi omistus One1 myytiin tappiolla.

2018 sijoittajille alkoi paljastua yllättäviä ikäviä asioita. Nocartin merkittävä Sambian projekti ei ollutkaan edennyt suunnitelmien mukaan. Kyseinen projekti oli Loudspringin osakkeen merkittävin arvonajuri, ja Nocartin ongelmat ovatkin selkeästi suurin yksittäinen syy Loudspringin kurssilaskun takana.

Suomen Kuvalehti on kirjoittanut useaan kertaan Nocartin epäselvyyksistä, joita Loudspring on vähätellyt tai jättänyt kokonaan kertomatta.

Suomen Kuvalehden mukaan Nocartin projekti ei ollut päässyt alkua pidemmälle, eikä kymmenien miljoonien liikevaihdosta oltu saatu juuri mitään kassaan. Kyse on vain laskennallisista myyntisaamisista. Käytännössä asiakkaalle on lähetetty laskuja, mutta ne ovat maksamatta.

Nocartilla on ollut myös maksuhäiriöitä, verovelkaa ja epäselvyyksiä kirjanpidossa. Yhtiötä on jopa haettu konkurssiin maksamattomien laskujen takia. Loudspring ei katsonut tarpeelliseksi itse tiedottaa näistä asioista osakkeenomistajille. Loudspring on vedonnut siihen, ettei Nocartilla ole tiedotusvelvollisuutta, mutta ehkä tässä olisi kannattanut ajatella osakkeenomistajia, eikä pelkästään omia velvollisuuksiaan.

Satojen miljoonien liikevaihtoa tavoitelleen Swapin heikko tilanne yllätti sijoittajat. Swapin 2017 liikevaihto oli vain 14M€, eli se oli jäänyt huomattavasti tavoitteistaan. Yhtiö oli edelleen rankasti tappiollinen.

Joidenkin tietojen mukaan Swap on irtisanonut laittomasti työntekijöitään, ja joutuu luultavasti asiasta oikeuteen. Swap on lopettanut tavaran vastaanoton varastojen paisuttua liian suuriksi. Toisin sanoen ei ole saatu riittävästi tavaraa myytyä.

Enersizen osakekurssi on puolittunut listaamisen jälkeen. Uusia sopimuksia ei ole tullut läheskään kuviteltuun tahtiin, joten yhtiö on jäänyt todella kauas aikaisemmista tavoitteistaan.

Yhteenvetona vuonna 2017 kaikkien osakkuusyhtiöiden liikevaihdot olivat pettymyksiä. Nocartin tulos kutistui huomattavasti, ja kaikkien muiden yhtiöiden tappio syveni edellisvuodesta. Myös 2016 selkeästi voitollinen Eagle Filters painui reilusti tappiolle.

Loudspring on nostanut omistuksiaan huomattavasti varsinkin Eaglessa ja Nuukassa, mutta näiden yhtiöiden kehityksen pitäisi olla jatkossa erittäin hyvää, että ne paikkaisivat Nocartin aiheuttaman pettymyksen. Hyvässä skenaariossa nämä omistuksen lisäykset voivat toki osoittautua arvokkaiksi.

Loudspringin henkilöstössä tapahtui toukokuussa 2018 merkittäviä muutoksia. Yhtiön toimitusjohtaja Alexander Lidgren jätti tehtävänsä, ja tilalle tuli yhtiön sisältä Lassi Noponen. Talousjohtajana toiminut Cleantech Investin / Loudspringin perustaja Tarja Teppo jätti yhtiön palveluksen. Uudeksi talousjohtajaksi nimettiin toinen perustajista, Timo Linnainmaa.

2018 H1 -tulos

Loudspring on aiemmin kertonut pyrkivänsä parantamaan tiedottamistaan salkkuyhtiöiden tilanteesta, ja antavansa ohjeistuksen enemmistöomistetuille yhtiöille.

Tästäkin huolimatta puolivuotiskatsauksessa oli jälleen varsin niukasti konkreettista tietoa yhtiöiden tilanteesta. Liikevaihdot ja käyttökatteet raportoitiin ainoastaan suurimpien omistusten Eagle Filtersin ja Nuuka Solutionsin osalta.

Varsinaista ohjeistusta ei edelleenkään annettu, mutta Eaglelle ja Nuukalle kerrottiin seuraavat tavoitteet vuodelle 2020: Eaglen liikevaihto yli 10M€, käyttökate yli 2M€; Nuukan liikevaihto yli 4M€.

Tietoa taloudellisista tavoitteesta tuli siis hyvin rajatusti. Moni olisi kaivannut selkeää ohjeistusta loppuvuodelle 2018 ja ensi vuodelle 2019. Loudspring ei kuitenkaan jostain syystä halunnut näitä tietoja antaa, vaikka heillä varmasti tässä vaiheessa on hyvä käsitys siitä, minkälaisia lukuja näiltä yhtiöiltä voidaan lähiaikoina odottaa.

Loudspring on muuttumassa teolliseksi konserniksi hankittuaan enemmistöomistuksen Eaglesta, ja tulevaisuudessa luultavasti myös Nuukasta. Se ei kuitenkaan julkaissut vielä konsernitilinpäätöstä. Tämä johtuu siitä, että Loudspring luokitellaan kirjanpitolain mukaan vielä juuri ja juuri pienkonserniksi. Näin ollen sen ei ole pakko raportoida muuta kuin emoyhtiön tilinpäätös.

Toki Loudspring olisi voinut halutessaan raportoida vapaaehtoisesti myös konsernitilinpäätöksen, mutta sitä ei katsottu tarpeelliseksi, vaikka tiedotuksen avoimuuden lisäämisestä on ollut paljon puhetta.

Huolestuttavaa on, että muiden merkittävien omistusten, kuten Nocartin, Swapin, ResQ:n ja Sofin numeroista ei annettu minkäänlaista tietoa. Yhtiöiden tilannetta ja näkymiä kommentoitiin vain ympäripyöreästi muutamalla lauseella.

Näiden yhtiöiden kehityksestä on lähes mahdotonta tehdä minkäänlaisia ennusteita, kun tarvittavaa tietoa ei yksinkertaisesti ole. Aiempaan Loudspringin tiedottamiseen perustuen hiljaisuus ja numeroiden puute on epäilyttävä asia.

Pienemmistä omistuksista Oricane alaskirjattiin kokonaan. Watty, MetGen, Aurelia ja Sansox jätettiin raportissa mainitsematta, joten nekin voidaan luultavasti laskea lähes arvottomiksi. Aiemmin on kerrottu, ettei näihin yhtiöihin enää panosteta, koska ne eivät ole edenneet suunnitelmien mukaisesti.

Tällä hetkellä ja lähitulevaisuudessa mikään yhtiöistä ei siis tuota Loudspringille kassavirtaa, joten pian ongelmaksi voi tulla rahanpuute. Loudspringin taseessa oli H1 jälkeen rahavaroja 1,15M€, ja velkaa saman verran. H1 liiketoiminnan rahavirta oli lähes miljoonan miinuksella. Monet osakkuusyhtiöt tarvitsevat vielä rahoitusta ennenkuin pääsevät voitollisiksi. H1 aikana Loudspring antoi Nocartille ja Swapille lainaa liiketoiminnan pyörittämiseen.

Tällä menolla rahaa on mahdollisesti pian hankittava osakeannilla tai omistuksia myymällä. Nykyisellä osakekurssilla annin järjestäminen merkitsisi sijoittajille huomattavaa omistusten laimenemista. Kevään yhtiökokous valtuutti hallituksen päättämään yhteensä enintään 5.000.000 osakkeen liikkeeseenlaskusta. Määrä vastaa 18% nykyisestä osakemäärästä optiot mukaanlukien.

Inderesin seuranta

Inderes aloitti Loudspringin seurannan viime viikolla. Moni Loudspringiä seuraava ja omistava on tätä toivonut, koska yhtiöstä ei juurikaan ole puolueettomia asiantuntijoiden näkemyksiä saatavilla.

Heti alkuun Loudspringille annettiin rohkeasti osta-suositus ja 1,05€ tavoitehinta. Tosin ennusteita joudutaan luultavasti nyt vaisun puolivuotiskatsauksen jälkeen korjaamaan alaspäin.

Inderesin analyysin saaminen yhtiöstä on tottakai hyvä asia, mutta tämän yhtiön kanssa Inderes on lähes mahdottoman tehtävän edessä. Jos yhtiöstä ei ole riittävästi tietoa saatavilla, ei ammattilainenkaan pysty muodostamaan siitä täysin realistista kuvaa. Näin ollen ennusteisiin liittyy huomattavaa epävarmuutta.

Kannattaako Loudspringiin sijoittaa?

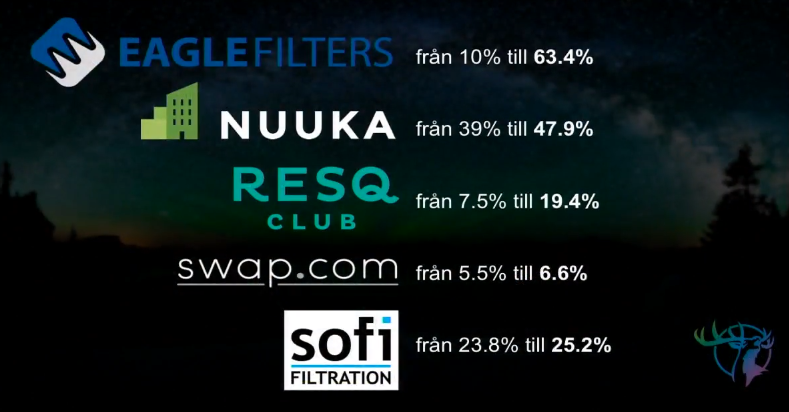

Eaglen, Nuukan ja ResQ:n loppuvuoden kehitys vaikuttaa lupaavalta, mutta muiden merkittävien omistusten osalta epävarmuutta on liikaa.

Mielestäni varovaisen sijoittajan kannattaa tässä vaiheessa vetäytyä seuraamaan Loudspringin kehitystä sivusta, ja odottaa, että osakkuusyhtiöiden kehityksestä saadaan enemmän konkreettista tietoa.

Saimme osakkuusyhtiöiden viime vuoden tilintarkastetut luvut vasta pari viikkoa sitten, joten tämän vuoden numeroita on luultavasti odotettava vielä vuoden verran.

Korkeaa riskiä sietävä sijoittaja voi hyvässä skenaariossa tehdä tällä hurjat tuotot ostamalla nyt, mutta pidän sitä tämän hetken tiedoilla melko epätodennäköisenä.

Osake on ollut aiemminkin halvan tuntuinen pitkän tähtäimen ennusteiden valossa, mutta jatkuvat negatiiviset yllätykset ja osakkuusyhtiöiden ennusteiden laskeminen ovat vieneet kurssin loputtoman tuntuiseen laskuun.

Monien osakkuusyhtiöden potentiaali on yhä valtava, mutta jatkuvat pettymykset yhdistettynä huonoon tiedottamiseen ovat aiheuttaneet totaalisen sijoittajien luottamuksen menettämisen yhtiötä kohtaan.